Nova lei altera recolhimento do ISS para município onde serviço é prestado Fonte: Agência Senado

De Agência Senado

O presidente Jair Bolsonaro sancionou, sem vetos, a Lei Complementar 175, que estabelece regras para o recolhimento do Imposto sobre Serviços de Qualquer Natureza (ISS) pelo município onde está o cliente (destino), e não mais na cidade-sede do prestador do serviço (origem) . A legislação foi publicada no Diário Oficial da União desta quinta-feira (24).

Originário do Projeto de Lei Complementar (PLP) 170/2020, o texto regula o recolhimento do ISS pelo município do consumidor, e não da empresa que presta o serviço. A mudança será gradativa, até 2023, para que cumpra o determinado em legislação de 2016.

Os serviços que terão a arrecadação transferida para o destino são os de planos de saúde e médico-veterinários; de administração de fundos, consórcios, cartões de crédito e débito, carteiras de clientes e cheques pré-datados; e de arrendamento mercantil (leasing).

A necessidade de aprovação de projeto que regulamenta o recolhimento de ISS decorre de mudanças feitas pela Lei Complementar 157, de 2016, que transferiu a competência da cobrança desse imposto do município onde fica o prestador do serviço para o município onde o serviço é prestado ao usuário final. Até dezembro de 2016, o ISS ficava com o município de origem — onde está localizado o fornecedor do bem ou serviço.

Gestão do ISS

A lei cria o Comitê Gestor das Obrigações Acessórias do Imposto sobre Serviços (CGOA), com o objetivo de elaborar regras unificadas para a arrecadação, obrigatórias para todos os municípios e Distrito Federal.

O CGOA será composto por dez membros, dois de cada região: um representante das capitais do Norte, Nordeste, Centro-Oeste, Sudeste e Sul e outro das cidades do interior de cada região. Os representantes das capitais serão escolhidos pela Frente Nacional de Prefeitos; e os das cidades interioranas deverão ser indicados pela Confederação Nacional dos Municípios (CNM).

Também será criado um Grupo Técnico do Comitê Gestor das Obrigações Acessórias do ISS para auxiliar o comitê, composto por quatro membros, dois indicados por representantes dos municípios e os outros dois pela Confederação Nacional das Instituições Financeiras, representando os contribuintes.

Padronização

Pela proposta, o ISS será declarado por meio de sistema eletrônico unificado para todo o país até o 25º dia do mês seguinte à prestação do serviço. Esse sistema deverá ser desenvolvido pelos contribuintes, individualmente ou em colaboração, obedecendo leiautes e padrões fixados pelo CGOA. Em caso de desenvolvimento conjunto, cada empresa deve ter acesso apenas aos seus dados.

Os contribuintes terão ainda que dar acesso mensal ao sistema a todos os municípios e ao Distrito Federal, cada um visualizando exclusivamente os dados de sua competência. Já o pagamento do ISS deverá ser feito até o 15º dia do mês seguinte ao da prestação do serviço.

Aos municípios, por sua vez, caberá divulgar diretamente no sistema as alíquotas, a legislação para o ISS e os dados da conta para recolhimento do tributo. Se houver alteração, as novas regras só valerão no mês seguinte ou, no caso de mudança da alíquota, no ano seguinte, como determina a Constituição. O PLP 170 proíbe os municípios de cobrarem taxas para inscrição em cadastros do ISS ou de exigirem qualquer obrigação extra relativa ao imposto. É permitido, no entanto, requerer a emissão de notas fiscais.

O comitê não poderá fazer mudanças nas regras do sistema nos primeiros três anos após sua disponibilização e, depois disso, qualquer alteração deverá ser comunicada com no mínimo um ano de antecedência.

Transição

A proposta segue entendimento do STF definindo regras de transição que deem segurança jurídica aos municípios e permitam às prefeituras que perderão receita o ajuste gradual do caixa.

Em 2021, 33,5% do tributo serão arrecadados na origem e 66,5% no destino. Em 2022, ficarão 15% na origem e 85% no destino. A partir de 2023, 100% do ISS ficará com o município onde está o usuário do serviço.

“A ideia é a redução progressiva, ano a ano, do valor atribuído ao município do local do estabelecimento prestador do serviço, que antes era o sujeito ativo do tributo, a fim de que possa se adaptar à perda”, explicou a relatora da proposta no Senado, Rose de Freitas (Podemos-ES).

Arrendamento mercantil

Na Câmara, os deputados deixaram de fora da mudança os serviços de agenciamento, corretagem ou intermediação de contratos de leasing, de franquia e de compra de créditos (factoring), que continuarão a ser arrecadados pelo município onde essas empresas têm sede.

A decisão atendeu a pedido da CNM, tendo em vista que esses serviços são geralmente prestados por pessoas físicas. Entretanto, o serviço de arrendamento mercantil propriamente dito fica sujeito à nova regra de competência da cobrança.

Tomador e prestador

No caso dos planos de saúde ou de medicina, a proposta considera usuário do serviço a pessoa física vinculada à operadora por meio de convênio ou contrato. Mesmo quando houver dependentes, será considerado apenas o domicílio do titular do contrato para fins de arrecadação.

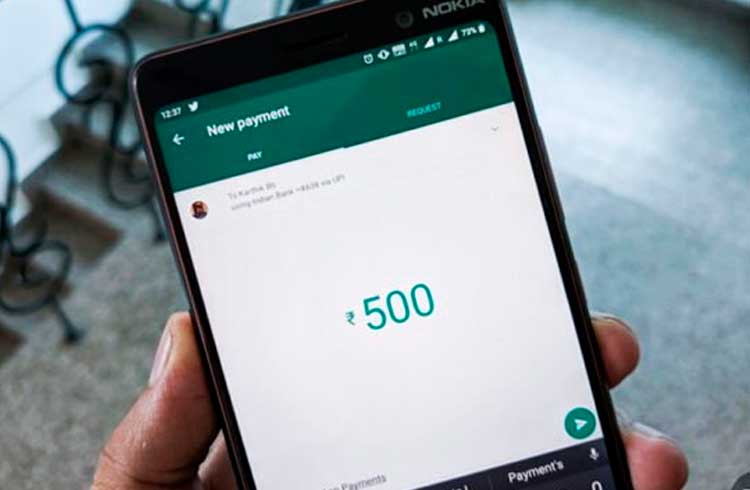

Em relação à administração de cartão de crédito ou débito, o tomador do serviço é o primeiro titular do cartão. Caberá à cidade em que o gasto for realizado ficar com o ISS correspondente. São considerados administradores as bandeiras, credenciadoras e emissoras dos cartões de crédito e débito.

O cotista será considerado o tomador do serviço de administração de carteira de valores mobiliários ou de gestão de fundos e clubes de investimento. No caso de administradoras de consórcios, o cliente do serviço é o consorciado.

Quanto ao leasing, o tomador do serviço é o arrendatário domiciliado no país. No caso do arrendatário no exterior, o tomador é o beneficiário do serviço no país.

Em todas as transações envolvendo pessoas jurídicas, será considerada tomadora aquela unidade favorecida pelo serviço, independentemente da denominação (filial, sucursal etc).

O início da vigência da nova lei será em 1º de janeiro de 2021.

Tramitação

O projeto teve origem no Senado (PLS 445/2017– Complementar, do ex-senador Cidinho Santos), foi modificado pelos deputados (PLP 461/2017), e por isso retornou para análise dos senadores (PLP 170/2020). A relatora, senadora Rose de Freitas, por sua vez, reinseriu grande parte do projeto original na proposta vinda da Câmara. O texto foi aprovado em agosto no Senado.

Fonte: Agência Senado

ASSINE NOSSA NEWSLETTER

Quer receber informações relevantes e conteúdos atualizados sobre o mercado de meios de pagamentos?

Entenda os processos que envolvem a venda com cartões de crédito ou débito, como as empresas adquirentes cobram as tarifas sobre máquinas e serviços e muito mais.

Depoimentos

Este site não faz parte do website do Google ou do Facebook. Além disso, esse site não é endossado pelo Google ou pelo Facebook em qualquer aspecto. Google e Facebook são marcas comerciais.

2022 – Todos os Direitos reservados a RAVI Consultoria.